La responsabilité civile professionnelle : acteurs et dommages couverts

La RC Pro est une forme d’assurance destinée à protéger les indépendants et les entreprises contre les réclamations des tiers suite à des incidents survenus dans le cadre de leur activité.

Qui sont concernés par la RC Pro ?

En général, tout professionnel (industriel, prestataire de service, commerçant ou auto-entrepreneur) a besoin de souscrire une assurance responsabilité professionnelle. La RC Pro est souvent recommandée. Pour certaines professions réglementées, contracter cette assurance est une obligation.

On retrouve notamment :

- Les professionnels de la santé : médecins, dentistes, ostéopathes, infirmières, sages-femmes, etc.

- Les professionnels du droit : avocats, notaires, huissiers de justice, etc.

- Les experts-comptables

- Les agents immobiliers

- Les agences de voyage

- Les agents généraux d’assurance

Un contrat d’assurance responsabilité civile professionnelle prend en charge les incidents engendrés par l’employeur, son personnel et tout individu rattaché à l’entreprise. Par ailleurs, ceci ne concerne pas uniquement les personnes, mais également les biens gérés par le professionnel.

Il peut s’agir de :

- Professionnels liés à la société grâce à un contrat de sous-traitance ;

- Animaux exploités dans le secteur agricole ;

- Locaux, machines, outillages et objets appartenant à l’entreprise ou qu’elle a loué ;

- Employeur ;

- Employé ;

Quels dommages sont couverts par une RC Pro ?

L’assurance couvre les frais d’indemnisation en cas de dommage causé à des tiers, qu’il s’agisse de personnes liées (fournisseurs, salariés, clients) ou non (passants, visiteurs) à l’entreprise. En règle générale, ces préjudices causés sont commis de manière involontaire à l’exemple d’une erreur, un oubli, une inexactitude, une omission ou une négligence.

Ces dommages peuvent se manifester sous différentes formes :

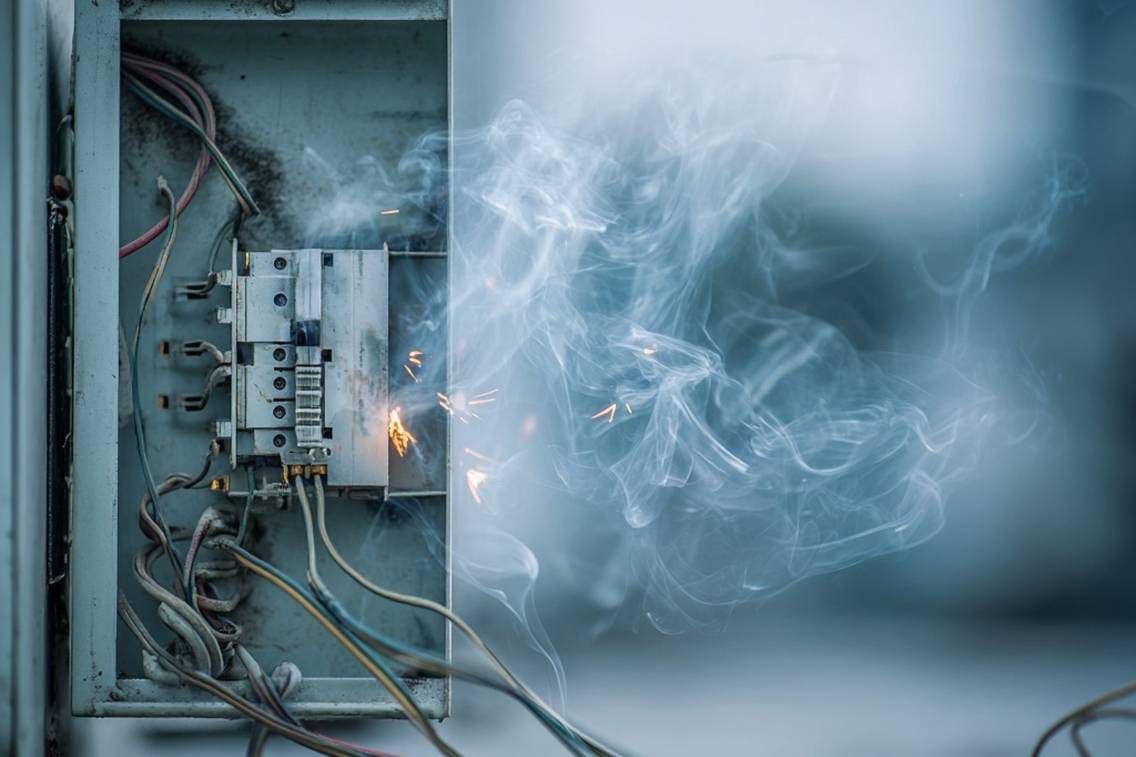

- Les dommages matériels : sont invoqués lorsque les biens appartenant aux tiers sont abîmés, voire détruits ;

- Les dommages immatériels : font référence à une perte de données informatiques ou une baisse du chiffre d’affaires ;

- Les dommages corporels : s’apparentent aux faits dommageables qui portent atteinte à la santé du client. C’est souvent le cas lors d’un accident ou d’un tout autre sinistre ;

Quelles assurances sont complémentaires à la RC professionnelle ?

Les incidents qui interviennent pendant l’exécution des prestations ne sont pas les seuls risques qui peuvent survenir. C’est pourquoi, il est parfois nécessaire de signer plusieurs contrats d’assurance. Un des principaux avantages avec les assurances, c’est que l’on peut en cumuler plusieurs selon les besoins. Une entreprise peut souscrire plusieurs assurances auprès d’une même agence.

Les assurances liées à la responsabilité

En effet, il existe d’autres garanties complémentaires à la responsabilité civile professionnelle. Parmi celles-ci figurent :

- La responsabilité civile d’exploitation, qui couvre les dommages directs ou indirects causés à des tiers dans le cadre de l’activité de la société.

- La garantie perte d’exploitation, qui a pour but de compenser une baisse de chiffre d’affaires consécutive, suite à un sinistre comme une inondation, un incendie ou une explosion. Autrement dit, elle permet, grâce à un versement d’indemnité, de replacer l’entreprise dans la situation qui aurait été la sienne si le sinistre ne s'était pas produit.

- La protection juridique, quant à elle, permet au dirigeant ou aux autres concernés d’être représentés et défendu lors d’une procédure judiciaire. Elle peut se rapporter à des relations contractuelles avec les clients et les fournisseurs, la défense pénale des salariés, la protection contre les contrôles fiscaux et de l’Urssaf ou une situation d’urgence.

- La multirisque professionnelle est un contrat couvrant tous les besoins de l’entreprise tels que les locaux, les équipements, la responsabilité civile, les pertes d’exploitation, etc. Ce contrat offre une protection complète à l’entreprise.

Les assurances liées aux biens et à l’activité

Parmi les garanties qu’un assureur peut proposer, ce qui n’est pas le cas d’Assurup, l’employeur a l’obligation de contracter certaines d’entre elles, conformément à leurs activités.

- La garantie décennale concerne notamment les acteurs du bâtiment et de la construction à l’exemple des maçons, chauffagistes, carreleurs, charpentiers, etc. Elle protège le constructeur sur un chantier en cas de dommage lié à la solidité et à la structure du bâtiment. C’est le cas lorsque le dommage rend l'ouvrage inadapté à sa destination prévue. Cette garantie décennale est valable 10 ans après la réception des travaux.

- L’assurance auto est obligatoire lorsque l’entreprise utilise un véhicule dans l’exercice de son activité. Les véhicules couverts peuvent inclure une voiture utilitaire, moto, scooter, engin de chantier ou encore un chariot de manutention. En cas de sinistre, cette assurance couvre les préjudices causés au souscripteur, à l’auto, aux passagers présents et aux marchandises transportées.

Il existe plusieurs façons de souscrire une RC Pro. Une entreprise a souvent recours à une souscription en ligne comme avec Assurup en 3 minutes et 100% en ligne, ce qui facilite les démarches. Il suffit de préparer au préalable un cahier des charges et de l’envoyer par e-mail à de nombreux prestataires.

Vous pouvez ensuite comparer les devis, et si nécessaire, de négocier les tarifs et les prestations de chaque contrat. Un autre moyen consiste à consulter directement une agence d’assurance ou de se rendre chez un courtier.

Quels documents fournir pour une souscription à la RC Pro ?

En règle générale, l’agent pourra demander avant tout des pièces justificatives du souscripteur, à savoir :

- Une pièce d’identité : carte d’identité nationale, passeport ou titre de séjour pour les non-résidents français ;

- Un justificatif d’adresse : facture (électricité, gaz ou téléphone fixe) ou avis d’imposition ;

Il faudrait aussi se munir des documents relatifs au statut juridique de l’entreprise :

- Extrait Kbis : il concerne les sociétés immatriculées au Registre du Commerce et des Sociétés (RCS) ;

- Extrait D1 : il est requis pour les entreprises individuelles immatriculées au Répertoire des Métiers (RM) ;

- Attestation d’inscription à l’Ordre professionnel pour les professions réglementées ;

Afin d’évaluer les risques liés à l’activité de l’entreprise, l’assureur peut demander aussi :

- Une description détaillée de l’entreprise avec toutes les informations relatives comme le secteur d’activité, les services proposés ou encore le nombre d’employés,

- Le chiffre d’affaires prévisionnel permettra quant à lui de connaître l’étendue de l’activité et afin de mieux ajuster les garanties ;

Selon la nature de l’activité, il faudrait se munir des documents suivants :

- Les métiers du secteur libéral : diplôme(s), attestation d’inscription à l’Ordre professionnel, justificatif d’expérience ;

- Les artisans : certificat de qualification professionnelle, justificatif d’expérience ;

- Les commerçants : bail commercial, autorisation d’exploitation ;

- Les prestataires de services : agrément délivré par le préfet, références professionnelles ;

La RC Pro chez Assurup

Chez Assurup, lorsque vous voulez souscrire une assurance responsabilité civile professionnelle, nous vous demandons seulement 3 informations :

- Votre activité professionnelle ;

- Le numéro de SIRET de votre entreprise ;

- Le chiffre d'affaire prévisionnel.

La souscription d'une RC professionnelle se fait en ligne, pas besoin de scanner des documents ou en importer, cela prendra 3 minutes chrono et d'une facilité déconcertante.

Quel prix pour une assurance RC professionnelle ?

Le coût d’une assurance RC Pro peut varier en fonction des caractéristiques de la société. L’assureur doit prendre en compte :

- La nature de l’activité ;

- Le montant du chiffre d’affaires ;

- Le nombre d’employés ;

Il faut aussi savoir que le budget à prévoir dépendra des garanties et des conditions incluses dans le contrat.