Les risques d’incendie en entreprise

Les incendies peuvent avoir des origines variées : humaines, électriques, mécaniques et naturelles. Voici les principaux risques auxquels les entreprises sont confrontées :

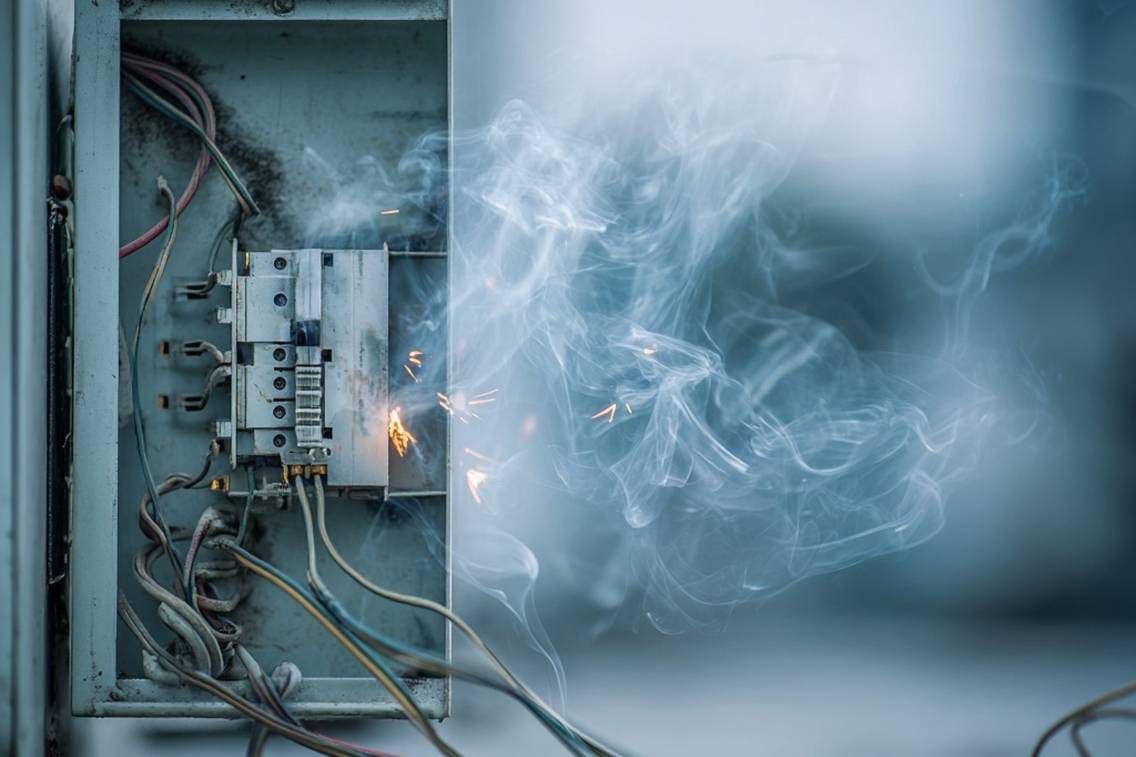

Défaillances électriques

Les installations électriques défectueuses sont l’une des principales sources d'incendie. Il est essentiel de veiller au bon fonctionnement des équipements électriques et de procéder à une maintenance régulière. Un contrôle fréquent permet de s'assurer que tous les systèmes respectent les normes en vigueur et réduisent ainsi les risques d'incidents.

Manipulation de substances inflammables

De nombreuses entreprises manipulent des produits inflammables comme des solvants, huiles, peintures ou gaz. Un stockage inadéquat ou une mauvaise manipulation de ces substances peut provoquer des incendies. Il est donc crucial de former les employés à leur gestion sécurisée.

Erreurs humaines et défaut d'entretien

Les erreurs humaines et le défaut d'entretien des équipements sont des causes fréquentes d'incendie en entreprise. Une machine laissée sous tension, un équipement non vérifié ou mal entretenu peut provoquer un court-circuit ou une surchauffe, entraînant des sinistres graves. Il est donc indispensable de prévoir une maintenance régulière des installations pour éviter tout défaut d'entretien qui pourrait non seulement causer un incendie, mais aussi être une raison d'exclusion de la couverture d'assurance.

Les systèmes de chauffage, notamment le chauffage au gaz, présentent un risque potentiel d’incendie s'ils ne sont pas correctement entretenus. Les installations de chauffage au gaz doivent être régulièrement inspectées et entretenues pour éviter les fuites ou les défaillances pouvant provoquer un sinistre.

Les systèmes de sécurité incendie tels que les sprinklers, les extincteurs, les détecteurs de fumée et les lances à incendie doivent être régulièrement vérifiés pour s’assurer de leur bon fonctionnement. Un défaut d'entretien de ces dispositifs peut compromettre leur efficacité. Cette vérification est donc essentielle pour prévenir tout incident et assurer une réponse efficace en cas de sinistre.

Le ramonage est également essentiel pour éviter l’accumulation de résidus inflammables, tels que la suie, qui peuvent provoquer un incendie. Il est généralement exigé minimum une fois par an pour garantir la sécurité des locaux et peut également avoir un impact sur le coût de la prime d’assurance.

Défauts de construction

Les bâtiments mal conçus ou utilisant des matériaux inflammables favorisent la propagation des incendies. Une mauvaise isolation ou des systèmes de ventilation inadaptés peuvent permettre au feu de se propager rapidement. Les entreprises doivent veiller à ce que leurs bâtiments respectent les normes de sécurité incendie en vigueur.

Catastrophes naturelles et événements climatiques

Les entreprises situées dans des zones à risque, comme les régions exposées aux feux de forêt, doivent prendre des mesures de prévention supplémentaires. Le débroussaillage autour des bâtiments est une pratique essentielle pour limiter la propagation des flammes en cas d’incendie. Cette mesure préventive, souvent imposée par la législation locale, réduit considérablement les risques d’incendie et peut même influencer favorablement le montant des primes d’assurance.

Les incendies peuvent également être provoqués par des événements naturels tels que la chute de la foudre. La foudre peut enflammer des structures, des équipements ou même des matières inflammables présentes sur le site.

Les conséquences d’un incendie pour une entreprise

Selon l’Institut National de Recherche et de Sécurité (INRS), 70 % des entreprises touchées par un incendie majeur ferment leurs portes. Cela s’explique par les coûts élevés de reconstruction, la perte de clientèle et la baisse du chiffre d’affaires. Au-delà des pertes matérielles immédiates, un incendie peut avoir des répercussions à long terme sur la viabilité de l’entreprise.

Dommages matériels directs

Les incendies causent souvent des dégâts considérables aux bâtiments, équipements et stocks. La destruction peut toucher des bureaux, usines, entrepôts, ainsi que des biens mobiliers : meubles, machines, véhicules et objets précieux (œuvres d'art, du matériel informatique haut de gamme, documents importants, etc.).

Il est essentiel que les entreprises assurent à la fois leurs biens mobiliers et immobiliers pour garantir une protection complète en cas de sinistre, afin de couvrir les coûts de réparation, de remplacement ou de reconstruction.

Après un incendie, les bâtiments, équipements et autres biens endommagés nécessitent souvent des travaux de remise en état, qu'il s'agisse de réparation des dommages ou de reconstruction complète des locaux. L’assurance multirisque professionnelle, incluant la garantie incendie, peut prendre en charge tout ou partie des frais de remise en état, selon les termes du contrat, permettant ainsi à l'entreprise de reprendre ses activités dans les meilleures conditions

Pertes d’exploitation

Un incendie peut stopper l’activité de l’entreprise, entraînant une perte de revenus, l’annulation de contrats et des difficultés à couvrir les charges fixes comme les salaires ou les loyers. Dans une telle situation, il est crucial d'agir rapidement pour limiter l'impact financier et mettre en place un plan de reprise d'activité.

Conséquences financières indirectes

Les frais liés à un incendie ne se limitent pas aux dégâts visibles. Les coûts indirects incluent souvent le nettoyage, la décontamination ou encore la démolition. La perte de données essentielles, la dégradation de la réputation de l’entreprise et la gestion de la relation client sont également des facteurs pouvant compliquer la reprise des activités. Faire appel à un expert peut être nécessaire pour évaluer précisément l'impact de ces pertes et orienter l'entreprise sur les mesures à prendre pour la reprise.

Responsabilité civile et réclamations de tiers

En cas de sinistre, si l’incendie affecte des tiers (par exemple, des voisins ou des clients), l’entreprise peut être tenue responsable des dommages causés. La responsabilité civile incluse dans certains contrats d’assurance prend en charge les réclamations pour les dommages matériels ou immatériels subis par des tiers. Souscrire une assurance multirisque professionnelle incluant la responsabilité civile est un bon moyen de protéger l’entreprise contre les poursuites et les coûts juridiques liés aux sinistres.

Risques humains

Les incendies peuvent également provoquer des blessures graves ou des décès parmi le personnel ou les tiers. En plus des implications légales, une telle situation peut affecter profondément le moral des employés et l’image de l’entreprise auprès des partenaires et clients.

Est-ce que la garantie incendie est obligatoire ?

Obligation légale selon l’activité

Certaines entreprises, notamment celles manipulant des substances inflammables ou évoluant dans des secteurs à haut risque (industrie, chimie, construction), peuvent être légalement tenues de souscrire une assurance multirisque professionnelle incluant une garantie incendie. Ces obligations dépendent des textes législatifs, comme le Code des assurances, et des régulations spécifiques à chaque secteur.

Locataires commerciaux

Dans les baux commerciaux, il est fréquent que le propriétaire bailleur impose au locataire de souscrire une assurance multirisques professionnelle comprenant une garantie incendie. Cette garantie couvre les dommages causés aux biens et aux locaux loués, et est souvent incluse sous la forme d'une garantie de risques locatifs. Le locataire est donc responsable de protéger non seulement ses propres biens, mais aussi les locaux qu'il occupe, en cas d'incendie.

Obligation contractuelle avec des tiers

Certaines entreprises doivent fournir une attestation d’assurance multirisque professionnelle, incluant la garantie incendie, pour conclure des contrats avec des clients, fournisseurs ou partenaires. Cela est fréquent lorsque des biens de tiers sont stockés ou présents dans les locaux de l’entreprise, comme dans un entrepôt.

Une assurance fortement recommandée

Même si elle n'est pas toujours obligatoire, la garantie incendie incluse dans l’assurance multirisque professionnelle est fortement conseillée pour protéger la pérennité de l'entreprise. Les incendies peuvent causer des pertes matérielles et financières dévastatrices. Sans couverture adéquate, une entreprise peut rapidement faire face à de graves difficultés, voire à la faillite.

Quelle assurance choisir ?

Souscrire une assurance adaptée est crucial pour protéger une entreprise des conséquences d’un incendie. Parmi les différentes options, la garantie incendie est une couverture essentielle. Elle protège l’entreprise contre les dégâts causés par un incendie, couvrant les dommages matériels et, selon les contrats, la perte d’exploitation. Cette garantie incendie peut être incluse dans un contrat multirisque ou souscrite séparément, en fonction des besoins spécifiques de l’entreprise.

L'assurance multirisque professionnelle

C’est la formule la plus complète pour une entreprise. L'assurance multirisque professionnelle couvre à la fois les dommages matériels (bâtiments, équipements, stocks) et, souvent, la perte d’exploitation en cas de sinistre. Cette assurance fait partie des contrats d'assurance IARD (Incendie, Accidents, Risques Divers), qui protègent l’entreprise contre divers types de sinistres.

La garantie incendie et vol est généralement incluse dans ce type de contrat, offrant une protection étendue contre les sinistres liés aux incendies, cambriolages ou actes de vandalisme.

Le montant de l’indemnisation dépend des garanties souscrites et des plafonds choisis. Un montant d’indemnisation bien adapté permet de couvrir efficacement les pertes en cas de sinistre. Attention : il est important de bien comprendre les exclusions de garantie pour éviter les mauvaises surprises en cas de sinistre.

L'assurance perte d'exploitation

Cette assurance compense les pertes financières en cas d’arrêt d’activité suite à un incendie. Elle couvre les charges fixes comme les loyers, salaires et emprunts. La durée de l’indemnisation varie en fonction du contrat, généralement entre 12 et 24 mois.

La responsabilité civile professionnelle

La RC Pro est indispensable pour couvrir les réclamations de tiers en cas de dommages causés dans le cadre de l'activité professionnelle. Toutefois, en cas de sinistre tel qu'un incendie affectant des voisins ou blessant des clients, c'est la garantie responsabilité civile incluse dans l'assurance multirisque professionnelle qui prend en charge les indemnisations et les frais juridiques associés.

L’assurance biens mobiliers et équipements

Cette couverture spécifique protège les biens mobiliers et les équipements de l’entreprise. Elle est essentielle pour les sociétés utilisant des machines coûteuses. En cas d’incendie, elle permet de remplacer rapidement les équipements endommagés et de reprendre l’activité sans trop de délai.

Quelle est la garantie en matière d’assurance incendie ? Quels sont les risques couverts en cas de sinistre ?

Dommages causés par le feu

L’assurance multirisque professionnelle, avec la garantie incendie, couvre principalement les dommages directs causés par un incendie. Cela comprend la destruction partielle ou totale des bâtiments, locaux, bureaux, entrepôts, ainsi que des équipements et du mobilier.

Dégâts liés à la fumée et aux émanations

Les dommages provoqués par la fumée ou les émanations toxiques sont également pris en charge. La fumée peut endommager les installations électriques, les stocks, ou même les locaux, et ces dégâts sont généralement couverts.

Dommages collatéraux

En plus des dégâts causés directement par le feu, les actions de secours, comme l'intervention des pompiers, peuvent provoquer des dommages supplémentaires. L’utilisation d’eau ou de mousse pour éteindre l’incendie, ainsi que les éventuelles destructions nécessaires pour accéder au foyer de l'incendie, sont souvent couvertes par l’assurance. L'intervention des pompiers est donc un facteur à prendre en compte dans l’évaluation des pertes totales.

Explosion

Les explosions, qu’elles soient la cause ou la conséquence d’un incendie, sont également couvertes. Les entreprises manipulant des substances inflammables sont particulièrement exposées à ce risque.

Dégâts électriques

Les incendies provoqués par des courts-circuits ou des surtensions électriques sont également pris en charge. Si un incendie survient à cause d’une panne électrique, les dommages sont couverts.

Incendie d’origine criminelle

En cas d’incendie criminel, l’assurance peut également couvrir les dommages, à condition qu’une enquête officielle confirme l’origine criminelle du sinistre. Il est donc essentiel de faire un dépôt de plainte et de coopérer avec les autorités dans de tels cas.

Risques annexes : tempêtes, foudre, etc.

Les événements naturels tels que la foudre, les tempêtes, ou les feux de forêt pouvant provoquer un incendie sont souvent inclus dans les assurances multirisques. Il est important de vérifier que ces risques sont bien couverts dans le contrat.

Pertes d'exploitation

En cas d’incendie, l’arrêt d’activité peut provoquer une perte d’exploitation. L’assurance multirisque professionnelle, incluant la garantie incendie, prévoit souvent une indemnisation pour couvrir les pertes de revenus, les charges fixes (comme les loyers et salaires) ainsi que les frais nécessaires à la reprise de l’activité.

Responsabilité civile liée aux dommages causés à des tiers

Si l'incendie affecte des tiers (locataires, voisins, clients, etc.), la garantie Responsabilité Civile incluse dans certains contrats d’assurance multirisque professionnelle couvre les réclamations pour les dommages matériels ou immatériels causés.

En cas d’incendie dans un bâtiment partagé, la responsabilité de l’entreprise peut être engagée si les parties communes sont affectées. Ces zones, telles que les couloirs, halls d'entrée ou escaliers, doivent être sécurisées par des dispositifs appropriés, comme des détecteurs de fumée et des extincteurs. L’assurance multirisque professionnelle, incluant la garantie incendie, doit également couvrir les éventuels dommages causés à ces espaces pour assurer une prise en charge complète.

Risques humains

Lorsqu'une entreprise est victime d'un incendie, les conséquences peuvent être graves sur le plan humain, Les incendies peuvent en effet entraîner des blessures ou des décès. En plus des implications légales, ces situations peuvent avoir un impact sur le moral des équipes et la réputation de l'entreprise.

Quels sont les secteurs exposés aux risques d’incendie ?

Tous les secteurs d'activité sont exposés, à différents degrés, au risque d'incendie. Certains sont particulièrement vulnérables aux risques d’incendie, en raison de leur nature d’activité ou des matériaux qu’ils utilisent.

- Artisanat : les artisans manipulent souvent des outils et équipements susceptibles de provoquer des incendies, tels que les postes de soudure ou des appareils électriques. Le travail en contact avec des matériaux combustibles, comme le bois ou les solvants, accroît considérablement ces risques.

- Commerce : les magasins et entrepôts stockent fréquemment des marchandises inflammables, ce qui les rend particulièrement exposés. En cas d’incendie, les flammes peuvent rapidement se propager, endommageant les stocks et entraînant d'importantes pertes financières.

- Informatique et Tech : ces entreprises utilisent une grande quantité d'équipements électriques tels que des serveurs, ordinateurs, équipements de réseau et autres appareils électroniques. Une surcharge ou un dysfonctionnement de ces appareils peut provoquer des surchauffes et, potentiellement, des incendies.

Souscription de la garantie incendie

La garantie incendie est généralement incluse dans un contrat multirisque professionnel, bien qu’elle puisse être souscrite séparément. Lors de la souscription, l’entreprise doit évaluer ses besoins en fonction de plusieurs critères :

- La valeur des biens à assurer (bâtiments, équipements, stocks).

- Le type d’activité, qui influence le risque d’incendie (par exemple, une usine chimique est plus à risque qu’un bureau administratif).

- Les garanties annexes souhaitées, comme la perte d’exploitation ou la reconstruction à l’identique.

Les conditions générales du contrat d’assurance détaillent les garanties, exclusions, et obligations de l'assuré, ainsi que les démarches à suivre en cas de sinistre.

Limites et exclusions

Bien que la garantie incendie couvre une large gamme de sinistres, certaines exclusions de garantie peuvent limiter la prise en charge par l’assureur. Par exemple, certains contrats ne couvrent pas les sinistres causés par un incendie par négligence. Cela peut inclure le non-respect des normes de sécurité incendie, une absence de maintenance des installations électriques ou encore des équipements défectueux. Dans ces cas, l'assurance ne prend pas en charge les dégâts, l'assuré étant responsable de la négligence.

Déclaration du sinistre et rendez-vous avec l'expert incendie

En cas de sinistre lié à un incendie, l’assuré doit :

- Contacter rapidement sa compagnie d'assurance pour faire une déclaration de sinistre et fixer un rendez-vous avec l'expert. L'assuré doit généralement appeler un numéro dédié, indiqué dans son contrat d'assurance, pour signaler l'incident et fournir des détails précis concernant le moment de l'incendie. La déclaration doit être faite dans les délais impartis, généralement sous 5 jours ouvrés, afin de permettre une intervention rapide et une prise en charge efficace des dégâts. Le rendez-vous permettra à l'expert d'évaluer les dégâts et de déterminer les causes exactes du sinistre, étape essentielle pour enclencher le processus d'indemnisation.

- Fournir toutes les informations requises, y compris les coordonnées complètes de l’entreprise et des personnes à joindre pour le suivi du dossier. Les coordonnées permettent à la compagnie d’assurance et à l'expert mandaté de communiquer rapidement avec l'entreprise pour évaluer les dommages et organiser l'indemnisation.

- Fournir des preuves des dommages (photos, témoignages) et des un maximum de justificatifs (factures des biens endommagés). En plus des factures et des photos, une attestation de propriété peut être nécessaire pour prouver que certains biens, notamment les bâtiments ou les objets de valeur, appartiennent bien à l’entreprise.

- Coopérer avec l'expert mandaté par l'assureur pour évaluer les dégâts et déterminer la cause exacte du cas de sinistre. L'expert joue un rôle essentiel pour établir la nature et l'ampleur des dommages avant que l'assureur ne procède à l'indemnisation.

Si l’évaluation des dommages réalisée par l’expert de l’assureur ne correspond pas aux attentes de l’entreprise, il est possible de demander une contre-expertise. Cette démarche permet à l'assuré de faire évaluer les dommages par un autre expert afin de garantir une indemnisation plus équitable.

Une fois le sinistre validé, l’assureur procède à l’indemnisation selon le contrat :

- L’indemnisation peut couvrir la valeur à neuf ou la valeur d’usage (dépréciée selon l’usure) des biens détruits. Dans certains cas, l’assurance peut également se baser sur le prix d’achat initial des biens pour déterminer le montant de l’indemnisation. Dans d'autres cas, l'indemnisation prend en compte la vétusté des biens endommagés. Cela signifie que les biens ne seront pas remboursés à leur valeur à neuf, mais en fonction de leur valeur d'usage, c'est-à-dire après déduction de leur usure ou ancienneté. Il est donc important de bien vérifier les termes du contrat pour connaître l’impact du compte de la vétusté sur le montant de l’indemnisation.

- Pour la perte d’exploitation, les pertes financières sont couvertes (perte de chiffre d’affaires, charges fixes comme les salaires et loyers).